-

℃ 11 تركيا

-

18 مايو 2024

مصطفى هشام يكتب: على بعد 7 أيام من الإفلاس.. ماذا يحدث للاقتصاد الأمريكي؟ وما تأثيره على الدول العربية؟

مصطفى هشام يكتب: على بعد 7 أيام من الإفلاس.. ماذا يحدث للاقتصاد الأمريكي؟ وما تأثيره على الدول العربية؟

-

25 مايو 2023, 2:24:08 م

- تم نسخ عنوان المقال إلى الحافظة

أعلنت وزيرة الخزانة الأمريكية "جانيت يلين"، في 16 مايو الجاري أن صلاحية الإجراءات الاستثنائية المُتبعة، منذ يناير من بداية هذا العام، قد شارفت على الانتهاء، حيث وصل الدين العام الأمريكي إلى الحد الأقصى، بما يُعادل 31.4 تريليون دولار، وأعطت الكونغرس الأمريكي وحكومة جو بايدن مُهلة حتى يوم 1 يونيو المُقبل، عندها ستتخلف الولايات المتحدة عن الإيفاء بالتزاماتها الخارجية والداخلية، وسوف تتوقف عن تمويل مشاريعها العامة.

في هذه الأثناء تُجرى المُباحثات بين "كيفين مكارثي"، المُتحدث باسم الأغلبية الجمهورية في مجلس النواب الأمريكي، وبين جو بايدن وعدد من المفاوضين عن الحزب الديمقراطي، وهي مُستمرة منذ بداية العام حتى تاريخ كتابة هذا المقال دون أية مؤشرات في تحقيق أي اختراق حقيقي، وهو ما يُسبب حالة من الفزع لدى الاقتصاديين والمُستثمرين والأسواق الأمريكية والعالمية.

سأحاول في هذا المقال تبيان ماذا يعني سقف الدين الأمريكي، وما هو تاريخ تحريكه، وكيف يُمكن أن تتأثر الولايات المتحدة في حالة التعثُّر، وما آثار التعثر على الأسواق والاقتصادات في الشرق الأوسط؟

" الكيفين مكارثي"، المُتحدث باسم الأغلبية الجمهورية في مجلس النواب الأمريكي

طريقة عمل الدين الأمريكي

أقدمت الحكومة الأمريكية على رفع سقف الدين "الحد الأقصى للاقتراض" عشرات المرات منذ ثمانينيات القرن الماضي، وهي الخطوة التي عدّها جميع المُراقبين بوصفها روتيناً سياسياً وخاصية أمريكية بحتة، فلماذا تقترض الحكومة الأمريكية، وكيف تُنفق أموالها؟

ينقسم ميزان مدفوعات الحكومة الأمريكية إلى قسمين، قسم الإيرادات وقسم المصروفات، يقدم الرئيس الأمريكي موازنته العامة وطريقة صرفها "المصروفات"، ومنها يتم الإنفاق على برامج الرعاية الاجتماعية والمعاشات وبرامج التأمين الصحي ورواتب موظفي الحكومة وضباط الجيش… إلخ.

أما تمويل الموازنة العامة فيتم من خلال قسم "الإيرادات"، وتنقسم إلى الضرائب، وهي المُقتطعات التي تُحصلها الحكومة من رواتب الموظفين ومن ضرائب الشركات والأنشطة العامة والخاصة… إلخ، وفي حال فشلت الدولة في تمويل كامل إنفاقها من الضرائب تلجأ للاستدانة.

في الولايات المُتحدة الأمريكية تقوم الحكومة بإصدار قسائم "أذونات وسندات" خزانة على فترات زمنية، تبدأ من ثلاثة شهور وحتى عشر سنوات وأحياناً أكثر، من ثم تبيع السند في مقابل نسبة فائدة، وهكذا تقترض الحكومة. تبدأ الحكومة الأمريكية في تحريك سقف الدين عندما تتوسع في المصروف ولا تكفيها الضرائب أو الديون الحالية لتمويلها، عندها تقوم بالاقتراض بكمية أكبر وهكذا.

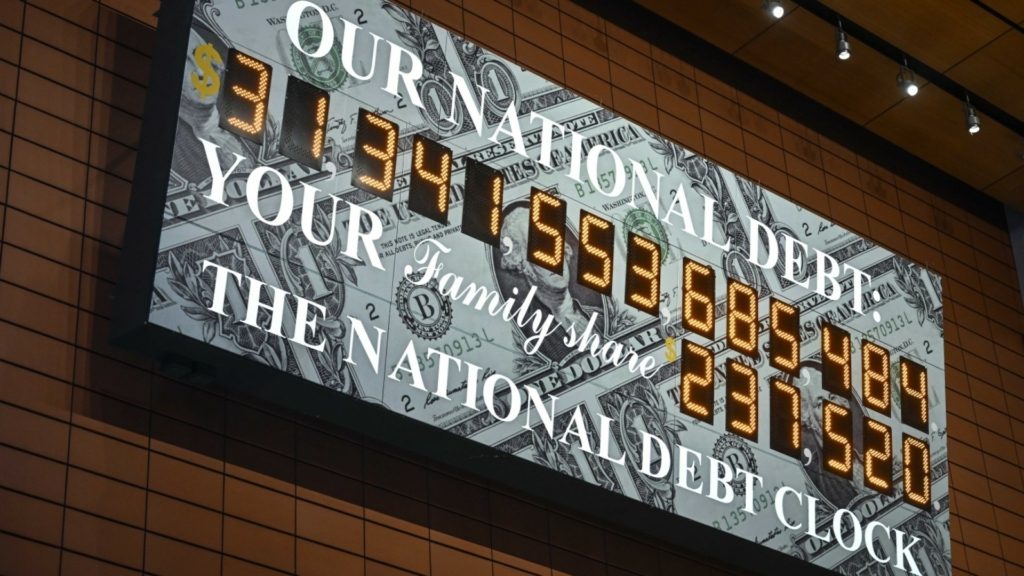

ساعة الديون الأمريكية التي تعرض إجمالي الدين القومي للولايات المتحدة وحصة كل أسرة أمريكية في الدين، مانهاتن، نيويورك/ رويترز

تلعب السياسة الحزبية في أمريكا دوراً كبيراً في تفاقم تلك الأزمة أو خفوتها، فالحزب الذي لا يُسيطر على مجلس النواب يفقد الأفضلية في الموافقة الروتينية على قرار رفع سقف الدين، وعندها يتحكم الحزب الآخر في المفاوضات، ويطلب من الحزب الحاكم التنازل عن بنود مُعينة في ميزانيته العامة ولا يُنفق لتمويلها، أو حتى لا يقوم بجمعها كإيرادات.

ففي حالة تعيين نسبة أعلى من الضرائب على أصحاب الشركات وطبقة الـ1% أو حتى تخفيض مخصصات وزارة الدفاع، يتدخل الحزب الجمهوري لتعطيل تنفيذها، ويُطالب بإلغاء هذا البند في مفاوضاته مع الحزب الديمقراطي، وهي المناورة التي تضمن للجمهوريين أو الديمقراطيين موقعاً تبادلياً في السياسة الداخلية.

صوت الحزب الجمهوري، في أبريل الماضي، من أجل تخفيف النفقات الحكومية بمقدار 4 تريليونات دولار، وهو القرار الذي لم يدعمه مجلس الشيوخ بقيادة الحزب الديمقراطي، وهنا تكمن المشكلة؛ فالحزب الجمهوري يريد من حكومة بايدن أن تقوم بإلغاء مخصصاتها من أجل استثمارات الطاقة النظيفة، وأيضاً إلغاء مُخصصات لدعم برنامج الديون الطلابية، وإلا ستُترك الحكومة لمصيرها وهو الإفلاس.

من جانبه يُهدد الرئيس الأمريكي باستخدام التعديل 14 من الدستور، الذي يُتيح له تجاهل الاتفاق حول تحريك سقف الدين، وأنه غير مُستعد للتنازل أمام ضغوطات الحزب الجمهوري، كما تنازل سلفه الرئيس باراك أوباما وتسبب في هزائم سياسية قاسية للحزب الديمقراطي.

أثر الإفلاس على الاقتصاد العالمي والشرق الأوسط

في تصريح لـ"جيمي ديمون" المدير التنفيذي لبنك "جي بي مورغان" يقول فيه "الإفلاس سوف يكون كارثياً".

يُعتبر التصنيف الائتماني للولايات المُتحدة هو الأقوى والأعلى موثوقية في العالم، حيث تُصنف من وكالات التصنيف بـAAA، وهو ما يجعل معدلات الفائدة على أذونات الديون الأمريكية مُعدلات معيارية، وفي الوقت نفسه يكتسب سوق البورصة الأمريكي أفضل معايير الاستثمار في العالم.

كل تلك المميزات يمكن أن تفقدها الولايات المُتحدة بمجرد إعلان تخلفها عن سداد الديون، وأثر ذلك الإعلان الكارثي على الاقتصاد العالمي، وخصوصاً في الشرق الأوسط، ونقسم التداعيات المحتملة إلى سببين على وجه التحديد:

1- موجة عامة من الركود تؤدي لانهيار أسعار النفط بشكل غير مسبوق، فبمجرد إعلان الإفلاس سوف يتم تسريح ما يُقارب نصف مليون موظف أمريكي، وبتتابع الشهور تتفاقم الحالة، ما يُسبب حالة عامة من البطالة، يزيد فيها عدد العاطلين عن العمل، ليقارب الـ"8 ملايين" أمريكي، وهو ما يُرافقه انخفاض في معدل النمو GDB بمقدار 6%، ما يتسبب في حالة ركود.

سيؤثر هذا بشكل عميق على إيرادات البترول في دول الخليج العربي، وخصوصاً السعودية، حيث تعتمد في أغلب أرباحها على واردات البترول، فالأسعار المنخفضة للبترول ستُسبب عجزاً في ميزانيات الدول الخليجية، ولا يُمكن تمويله في ظل ارتفاع تكاليف الاستدانة عالمياً، بالإضافة لعجز الحكومة الأمريكية عن سداد ديونها للمملكة العربية السعودية، والتي تُقدر بـ119.7 مليار دولار أمريكي.

منظر عام لمصفاة نفط رأس تنورة التابعة لشركة أرامكو السعودية ومحطة النفط في المملكة السعودية – رويترز

أما الدول التي يعتمد اقتصادها بشكل كبير على الاقتراض بنسب تقترب من 50% فستواجه حالات تعثر جماعية، مثل مصر وتونس وغيرها.

ففي مصر، التي يمثل الاقتراض نسبة 49% من إيرادات الموازنة للعام المالي 2023/ 2024، فبمجرد تخفيض تصنيف الولايات المتحدة الائتماني فإنه على الأرجح سينخفض مؤشر الدولار الأمريكي DXY بشدة، ليُعيد تسعير العُملات الرئيسية، مسبباً حالة من الفوضى في سوق الدين العالمي، والذي يمكنه أن يدفع كبار المستثمرين إلى الخلاص من سندات الدين طويلة الأجل للولايات المتحدة، أو حتى طلب نسبة فائدة أعلى بكثير لا تستطيع مصر أو تونس أن تدفعها.

2- كما ستتهاوى البورصة الأمريكية، حيث الأصول الأكثر قيمة في العالم، ويُرجح محللون في بنك "غولدمان ساكس" بأن مع إعلان إفلاس الولايات المتحدة وعدم قدرتها على سداد الدين العام، من المُرجح أن تنهار البورصة الأمريكية خلال الربع الثالث من العام 2023 إلى نسب شديدة الخطورة، حيث تصل إلى نسبة 45% على مؤشراتها الأقوى "NASDAQ وS&P500″، وهي المؤشرات التي تستثمر فيها الصناديق السيادية الخليجية، بهبوط تلك المؤشرات بشكل جماعي تخسر تلك الصناديق حصصاً ضخمة من أصولها، ويُعرضها لخطر الإفلاس.

هام : هذا المقال يعبر فقط عن رأي الكاتب ولا يعبر عن رأي فريق التحرير

كلمات دليلية

التعليقات (0)

أخبار متعلقة

إقرأ أيضا

أحدث الموضوعات

الأكثر قراءة

جمعة, 08 أكتوبر 2021

جمعة, 08 أكتوبر 2021

سبت, 18 سبتمبر 2021

سبت, 18 سبتمبر 2021

خميس, 30 سبتمبر 2021

خميس, 30 سبتمبر 2021

اثنين, 01 نوفمبر 2021

اثنين, 01 نوفمبر 2021

جمعة, 28 مايو 2021

جمعة, 28 مايو 2021 تكنولوجيا

جمعة, 17 مايو 2024

جمعة, 17 مايو 2024

خميس, 16 مايو 2024

خميس, 16 مايو 2024

خميس, 09 مايو 2024

خميس, 09 مايو 2024

تابعنا على تليجرام

تابعنا على تليجرام  تابعنا على واتساب

تابعنا على واتساب